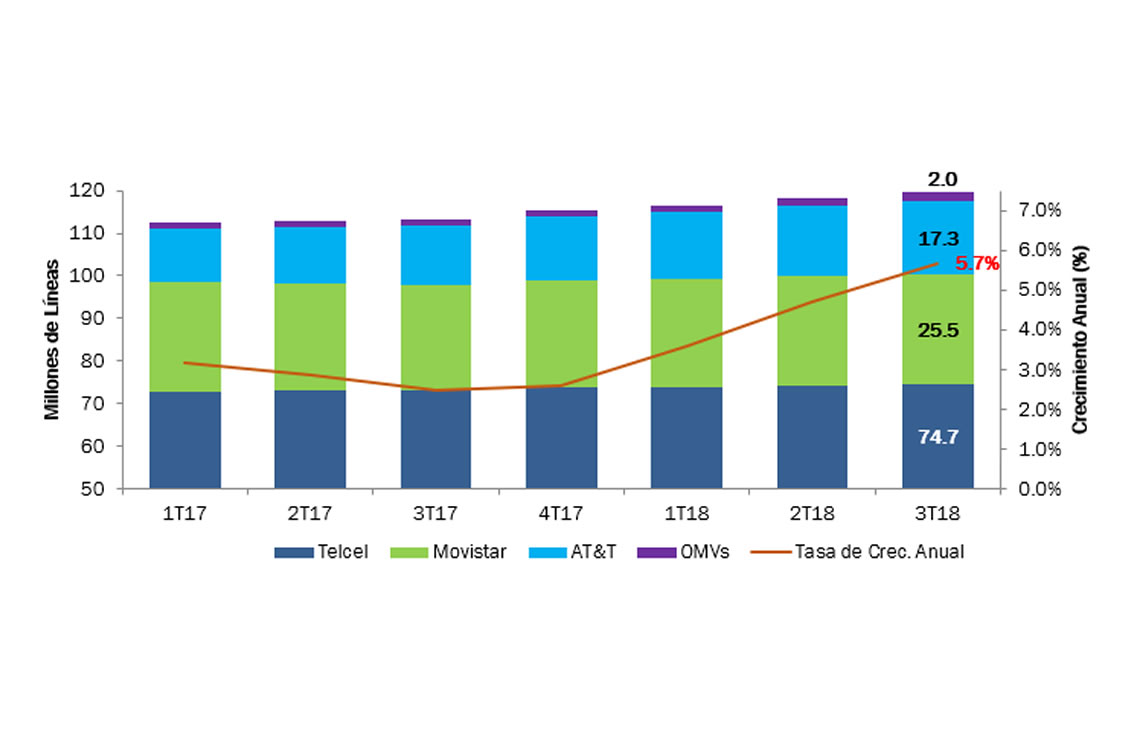

CIUDAD DE MÉXICO 7 NOVIEMBRE 2018 (CIU).- En el tercer trimestre del 2018 (3T-2018), el segmento de telecomunicaciones móviles en México se caracterizó por un continuado ritmo ascendente medido en términos de líneas, al alcanzar una tasa anual de 5.7%, la mayor en el último lustro. El mercado móvil contabilizó 119.5 millones de líneas activas.

Esto derivado, en lo principal, del importante ejercicio de recursos de capital en infraestructura para mejorar la cobertura y calidad de los servicios, sobre todo por parte de los operadores competidores del preponderante, así como al efecto de creación de mercado o incorporación de nuevos usuarios que ha gestado la persistencia de las ofertas competitivas.

Contabilidad de Líneas: crecimiento anual

En su dinámica por operador, se registran tendencias variadas.

Destaca el desempeño de AT&T por su notable crecimiento de 25.6% anual, para llegar a 17.3 millones totales, con una huella creciente en el subsegmento de prepago, con ofertas de servicios ilimitados desde $10 pesos, tal que representan ya 65% de su base de clientes.

Por su parte, Movistar creció 4.0% en su comparativo anual al registrar 25.5 millones de líneas, mientras que Telcel aumentó su contabilidad tan sólo 1.9% anual, con 74.7 millones de líneas.

Líneas Móviles (Millones)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

De esta manera, al 3T-2018, Telcel ostenta 62.5% de las suscripciones del segmento móvil, Telefónica 21.4%, AT&T 14.5% y los Operadores Móviles Virtuales (OMVs) sólo 1.7%.

Así, de manera anual, Telcel redujo 2.3 puntos porcentuales (p.p.) de participación de mercado, aun considerablemente arriba del nivel de cincuenta por ciento que lo determina como agente económico preponderante.

Telefónica perdió 0.3 p.p., mientras que AT&T y los OMVS ganaron 2.3 p.p. y 0.4 p.p., respectivamente.

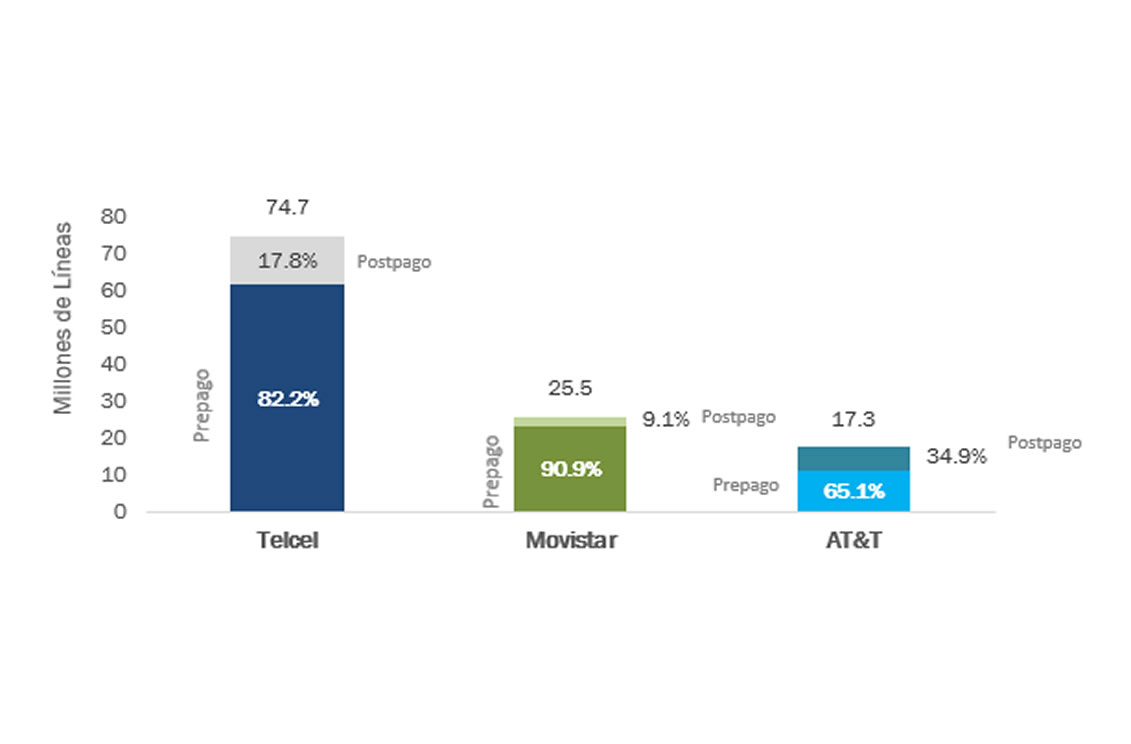

Subsegmentos de Prepago y Pospago

El segmento móvil en México se caracteriza por estar compuesto en su mayoría por líneas de prepago. Sin embargo, en los periodos recientes ha aumentado la razón de usuarios de postpago. Al 3T-2018, 81.8% de todas las líneas móviles son de prepago (18.2% restante de postpago), mientras que tan sólo hace cuatro años esta proporción era de 84.8%.

Movistar es el operador que cuenta con mayor proporción de líneas de prepago, tal que equivalen a 90.9% de la totalidad de sus clientes, seguido de Telcel con una proporción de 82.2%. Por su parte, 65.1% de las líneas de AT&T son de prepago, siendo así el operador que cuenta con mayor proporción de usuarios en la modalidad de postpago.

Líneas Móviles: Prepago y Postpago

Fuente: The Competitive Intelligence Unit con Información de los Operadores

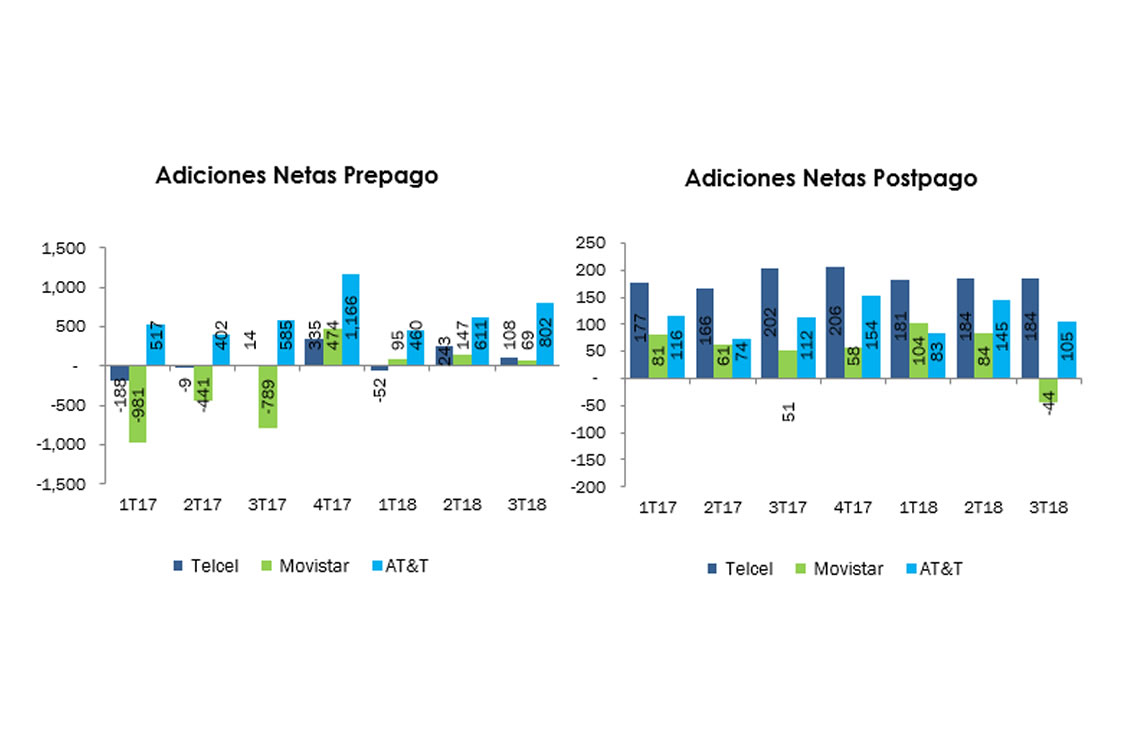

En su evolución reciente, se identifica un bajo crecimiento de líneas de Telcel explicado por sus reducidas adiciones netas en el segmento de prepago en lo que va del año, al promediar tan sólo 100 mil trimestrales. En franco contraste, el operador mostró importantes adiciones netas de líneas de postpago en el último año (un promedio de 183 mil trimestrales).

Por su parte, la baja adición de suscripciones de Movistar en el último trimestre se explica por un acotado desempeño en el subsegmento de prepago (69 mil adiciones netas) que fue contrarrestado por la pérdida de líneas en el de postpago (-44 mil adiciones netas).

AT&T es el operador que impulsó el crecimiento del mercado debido a sus importantes adiciones netas en el segmento de prepago como en el de postpago, al aumentar en promedio, 624 y 111 mil líneas al trimestre en el último año, respectivamente. Así, su crecimiento anual en suscriptores de prepago fue de 36.9% y 8.8% en postpago. Esto es resultado de sus incesantes adiciones de infraestructura para mejorar la cobertura y calidad de su red que, de acuerdo con el reporte financiero a sus inversores, al tercer trimestre de 2018 cubre a alrededor de 100 millones de personas con tecnología 4G LTE.

Fuente: The Competitive Intelligence Unit con Información de los Operadores

Portabilidad de Líneas

Nuestros números telefónicos tanto fijos como móviles se han convertido en elementos identitarios fundamentales tanto en el uso personal como en el ámbito laboral.

Desde julio de 2008, se instrumenta el proceso de Portabilidad Numérica en México, derecho de los usuarios para conservar su número telefónico al migrar de operador de manera gratuita, expedita y sin condicionamientos.

La lógica que acompaña su aplicación consiste en librar de “aprisionamientos regulatorios” a los consumidores que buscan elegir al proveedor con las mejores condiciones de cobertura, calidad y precio en los servicios, y a su vez, coadyuvar en la nivelación del terreno competitivo entre proveedores de servicios.

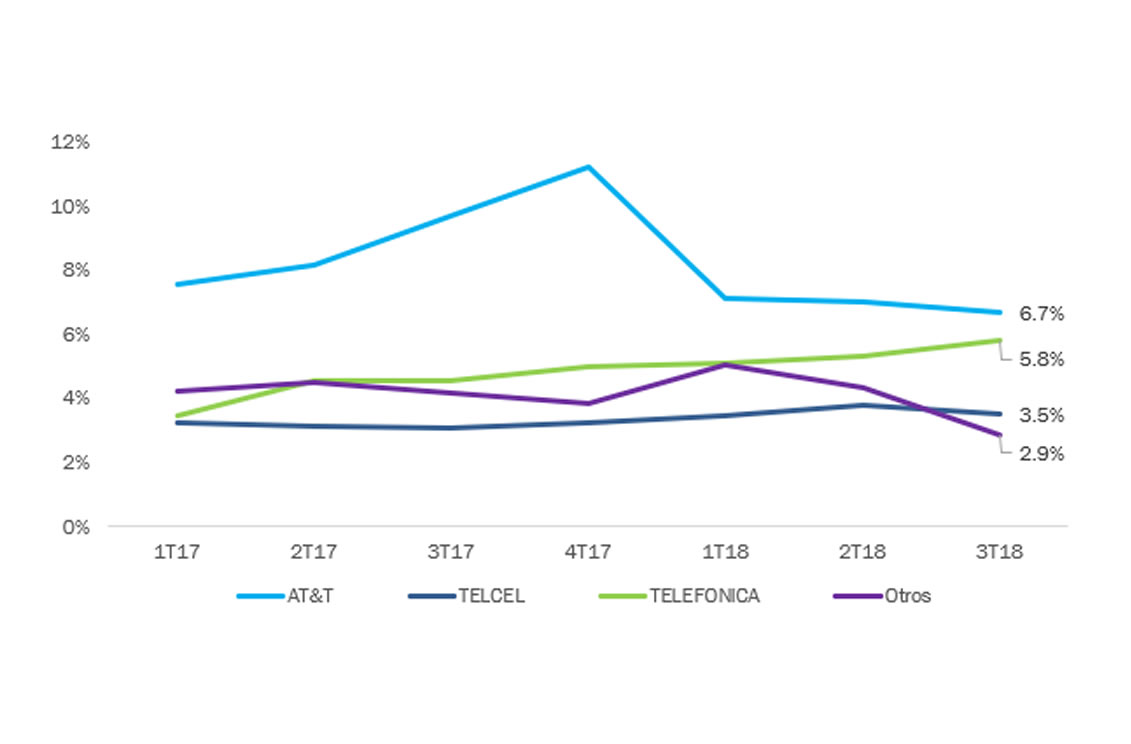

Las adiciones anteriormente referidas son producto de la capacidad de atracción de nuevos clientes y retención de los ya existentes a partir de sus condiciones de oferta. Prueba de ello, se puede identificar a través del balance de números portados como proporción de la base total de suscriptores.

Líneas Portadas Recibidas

(Proporción del Total de Líneas por Operador, %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

Durante el último año, la atracción de líneas recibidas por Telcel tan sólo representa 14% de sus clientes, mientras que para Telefónica sus esfuerzos por adquirir clientes de postpago se tradujo en una contabilidad de 5.4 millones de números portados que representan 21.3% de su base.

Por su parte, el notorio crecimiento alcanzado por AT&T tanto en su base de prepago como en postpago se ve reflejado en su recepción de números portados, que en suma asciende a casi una tercera parte (32%) de su base de clientes.

Amerita hacer notar que en esta métrica, AT&T mantiene la delantera por más de dos años.

Esfuerzos para la Creación de Mercado

En lo que va del año, se observa un marcado crecimiento en líneas, guiado en lo principal, por la dinámica de la base de clientes de AT&T. Ello derivado de sus marcados esfuerzos por aumentar la disponibilidad de servicios móviles de última generación entre toda la población y sus estrategias competitivas en el mercado de prepago.

Este incremento en la base de clientes abona no sólo en la captación de ingresos, sino también en la capacidad de inversión para ofrecer mejores servicios. Estos son los efectos que se busca alcanzar a partir de crear condiciones favorables para el despliegue de redes, así como el propósito de la regulación para nivelación de mercado entre operadores, a saber: mayor cobertura, mayor disponibilidad de servicios, mejor calidad y menores precios.

Es por ello que se deben enfatizar los esfuerzos, desde el gobierno, para alcanzar este cometido, en especial aquellas medidas de regulación asimétrica pendientes de implementación efectiva, pero también aquellas medidas enfocadas en el desarrollo de infraestructura. Por ejemplo, la revisión a la baja de los costos para hacerse de derechos de uso del espectro radioeléctrico y de los que resultan del despliegue de torres y fibra óptica.